Asset Allocation คืออะไร?

Asset Allocation หรือการจัดสรรสินทรัพย์ คือการแบ่งพอร์ตการลงทุนตามประเภทสินทรัพย์ต่างๆ (เช่น หุ้น พันธบัตร กองทุน อสังหาริมทรัพย์ และสินค้าโภคภัณฑ์) ให้อยู่ในสัดส่วนที่เหมาะสมกับผู้ลงทุน โดยพิจารณาจาก

1. เป้าหมายของนักลงทุน - ในหนึ่งช่วงชีวิตของนักลงทุนนั้นประกอบไปด้วยหลายเป้าหมาย เช่น ต้องการเก็บเงินซื้อบ้าน เก็บเงินเพื่อการศึกษาลูก เก็บเงินเพื่อการเกษียณ การเข้าใจเป้าหมายให้ช้ดเจนจะเอิ้อต่อการกำหนดกลยุทธ์การลงทุนในระยะยาวที่เหมาะสม

2. ความเสี่ยงที่ยอมรับได้ - หากนักลงทุนสามารถยอมรับความเสี่ยงในระดับสูงได้ ก็จะมีตัวเลือกประเภทสินทรัพย์ในการลงทุนเพิ่มมากขึ้นด้วย

3. ระยะเวลาการลงทุน - ยิ่งเริ่มลงทุนเร็วหรือมีเวลายาวนานในการลงทุน ก็จะสามารถลดทอนความผันผวนของตลาด และเพิ่มโอกาสในการสร้างผลตอบแทนได้

หัวใจสำคัญของการทำ Asset Allocation ก็คือการหาจุดที่เหมาะสมระหว่างความเสี่ยงและผลตอบแทน ซึ่งเกิดจากการกระจายสัดส่วนการลงทุนในสินทรัพย์ประเภทต่างๆ เพราะสินทรัพย์แต่ละประเภทนั้นมีการตอบสนองต่อสภาวะตลาดที่แตกต่างกัน

Asset Allocation สำคัญอย่างไร?

หากพูดถึงตวามสำคัญโดยคำนึงถึงประสิทธิภาพของพอร์ตการลงทุนแล้ว อันที่จริง Asset Allocation นั้นมีความสำคัญมากกว่าการเลือกหุ้นหรือหลักทรัพย์รายตัว หรือการหาเทคนิคเพื่อจับจังหวะการลงทุนตามช่วงเวลาของตลาด หากนักลงทุนสามารถเลือกประเภทและกำหนดสัดส่วนสินทรัพย์ที่เหมาะสมได้ ก็จะสามารถเพิ่มผลตอบแทนในระดับความเสี่ยงทึ่ควบคุมได้ และสำคัญที่สุดคือการบรรลุเป้าหมายการลงทุนที่ตั้งไว้

Asset Allocation ดีจริงไหม?

เมื่อพูดถึงว่าอะไรดีไม่ดีในโลกการลงทุนแล้ว คนส่วนมากมักจะนึกถึงเพียงเรื่องผลตอบแทนอย่างเดียว โดยอาจจะลืมนึกถึงเรื่องความเสี่ยงและความสม่ำเสมอของการสร้างผลตอบแทนในระยะยาว

จากแผนภาพด้านล่างนี้แสดงถึงผลตอบแทนในแต่ละปี ตั้งแต่ปี 2008 - 2022 จะเห็นได้ว่า Asset Allocation (AA - ช่องสีขาว) นั้นไม่เคยได้ผลตอบแทนสูงสุดจากทุกประเภทสินทรัพย์เลย แต่ถ้าลองมองในระยะยาวแล้ว Asset Allocation นั้นยังสามารถเกาะอยู่ในอันดับ 4-6 ได้เรื่อยๆ ซึ่งนี่คือข้อดีและเป็นประโยชน์ในแง่ของการวางแผนการลงทุนระยะยาว เพราะเราสามารถจัดการความผันผวนของตลาดได้ดีกว่าการทุ่มลงไปที่สินทรัพย์ประเภทใดประเภทหนึ่ง

อีกข้อดีของการทำ Asset Allocation ก็คือการสร้างวินัยการลงทุนและช่วยประคองตัวให้นักลงทุนอยู่รอดได้ในระยะยาว เพราะไม่ใช่ทุกคนที่จะสามารถทุ่มเวลามาเกาะติดสถานการณ์การลงทุนได้ตลอดเวลา เราจะสามารถกินอิ่มนอนหลับได้โดยไม่ต้องมานั่งกังวลว่าปีนี้จะต้องหมุนเงินไปไว้ที่สินทรัพย์ไหนดี และหากเกิดเหตุการณ์ที่รุนแรงกับเศรษฐกิจทั้งโลกขึ้นมา การมีพอร์ตแบบ Asset Allocation ก็มี drawdown ที่ไม่ลึก เปรียบเสมือนมีภูมิต้านทานที่ช่วยรองรับความรุนแรงได้ดีกว่าการลงทุนในสินทรัพย์ประเภทเดียว

ข้อควรระวังของ Asset Allocation

1. ความมั่นใจที่มากเกินไป

นักลงทุนบางรายอาจมั่นใจในกลยุทธ์การจัดสรรสินทรัพย์มากเกินไป และคิดว่าผลลัพธ์จะเป็นไปตามที่คาดไว้เสมอ ซึ่งมักจะทำให้นักลงทุนมองข้ามการตรวจสอบและปรับพอร์ตการลงทุนที่มีความจำเป็น ซึ่งอาจส่งผลให้เกิดการขาดทุนที่ไม่คาดคิดได้

2. ขาดการกระจายความเสี่ยงในสินทรัพย์ย่อย

การทุ่มลงทุนที่มากเกินไปในหมวดสินทรัพย์หรือหมวดธุรกิจเดียวกัน ถือเป็นความเสี่ยงที่สำคัญ เช่น การลงทุนในหุ้นเทคโนโลยีเพียงอย่างเดียว หรือลงทุนในหุ้นเฉพาะประเทศเดียว อาจทำให้นักลงทุนเสี่ยงต่อการขาดทุนจำนวนมาก

3. ปรับพอร์ตได้ไม่ดีพอ

Asset Allocation ที่เหมาะสม ณ เวลาใดเวลาหนึ่งอาจไม่เหมาะสมกับทุกเหตุการณ์ในอนาคต นอกจากนี้แล้วนักลงทุนยังต้องคำนึงถึงแนวโน้มตลาด สภาวะเศรษฐกิจ สถานการณ์ทางการเงินส่วนบุคคล สิ่งเหล่านี้สามารถเปลี่ยนแปลงได้ตลอดเวลา หากวิเคราะห์และเลือกปรับพอร์ตได้ไม่สอดคล้องก็จะส่งผลเสียจาอพอร์ตการลงทุนได้เช่นกัน

4. ไม่คำนึงถึงค่าธรรมเนียมและภาษี

กลยุทธ์การจัดสรรสินทรัพย์มักเกี่ยวข้องกับการซื้อและขายหลักทรัพย์ ซึ่งอาจส่งผลให้เกิดต้นทุนการทำธุรกรรมและภาษี ค่าใช้จ่ายเหล่านี้อาจดูเหมือนเป็นสัดส่วนที่เล็กน้อยในระยะแรก แต่เมื่อเวลาผ่านไปและพอร์ตการลงทุนมีขนาดใหญ่ขึ้นเรื่อยๆ ค่าใช้จ่ายส่วนนี้จะกินส่วนผลตอบแทนจากการลงทุนไปอย่างมีนัยสำคัญ

5. ขาดความสม่ำเสมอ

Asset Allocation จะทำงานได้ดีที่สุดก็ต่อเมื่อมีการปรับใช้อย่างต่อเนื่องเป็นเวลานาน หากนักลงทุนเปลี่ยนกลยุทธ์การจัดสรรสินทรัพย์บ่อยครั้ง หรือโยกสินทรัพย์เข้า-ออกบ่อยๆเพื่อตอบสนองต่อการเคลื่อนไหวของตลาดในระยะสั้น อาจทำให้พลาดผลตอบแทนและเป้าหมายการลงทุนในระยะยาวได้

อยากสร้างพอร์ตการลงทุนแบบ Asset Allocation จะเริ่มยังไงดี?

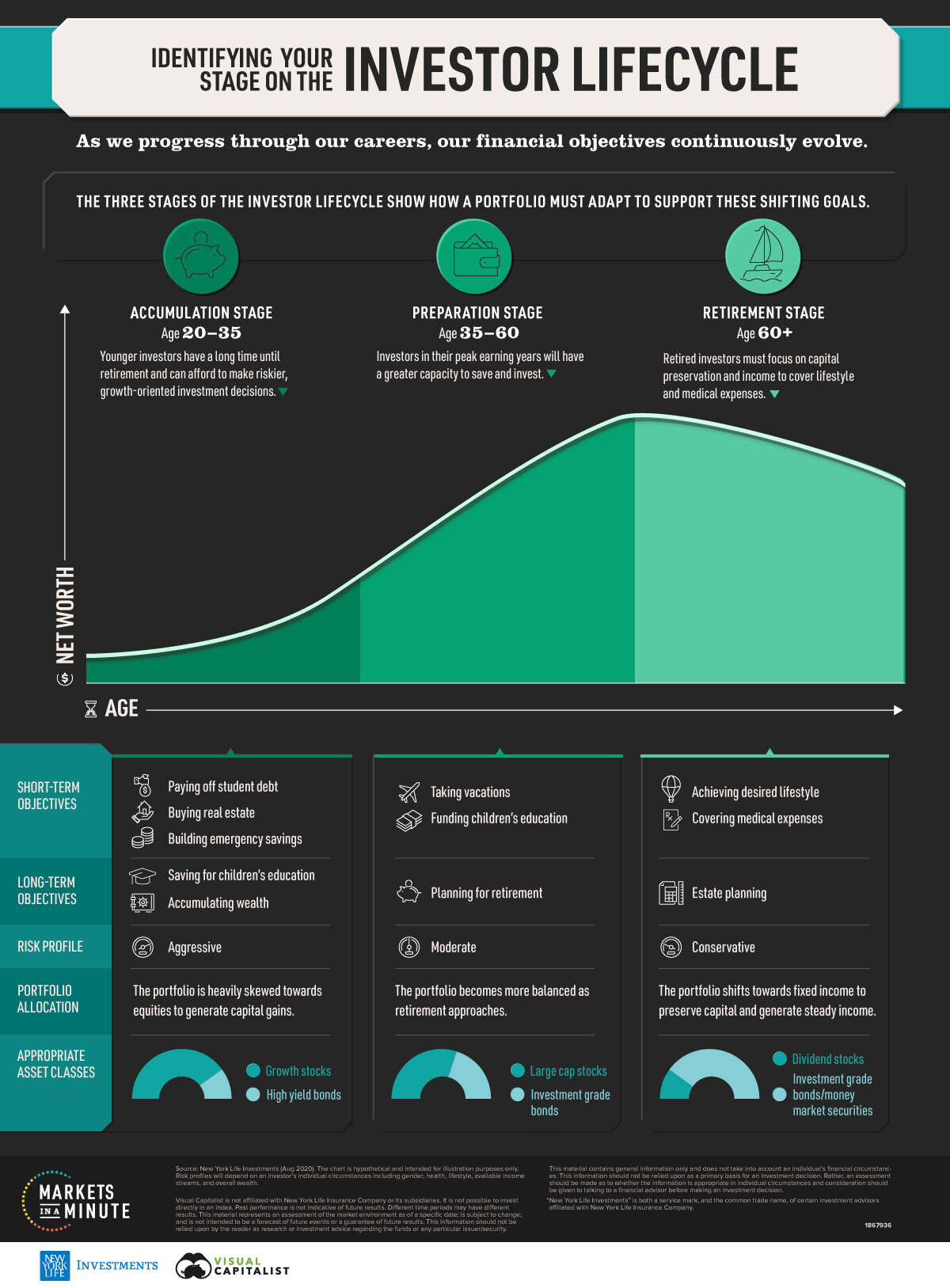

นักลงทุนอาจเริ่มจากการพิจารณาถึงช่วงอายุ (Life Stages) ของนักลงทุนก่อน เพื่อเป็นตัวช่วยกำหนด 3 ปัจจัยข้างต้น (เป้าหมาย, ความเสี่ยง, ระยะเวลา) โดยทั่วไปแล้วอาจลองนำ guideline ดังต่อไปนี้มาปรับใช้เพื่อให้เข้ากับความต้องการของนักลงทุน

1. Accumulation Stage (ช่วงอายุ 20-35 ปี)

ยังมีเวลานานกว่าจะถึงเกษียณ จึงสามารถรับความเสี่ยงได้สูงและมองหาการลงทุนที่เติบโตสูงได้

เป้าหมายระยะสั้น: จ่ายหนี้การศึกษา, ซื้อที่อยู่อาศัย, ออมเงินส่วนฉุกเฉิน

เป้าหมายระยะยาว: เก็บเงินเพื่อการศึกษาลูก, เก็บสะสมความมั่งคั่ง

รูปแบบความเสี่ยง: สูง (Agressive)

สัดส่วนแนะนำ: Growth stocks 70% / High yield bonds 30%

2. Preparation Stage (ช่วงอายุ 35-60 ปี)

อยู่ในช่วงจุดสูงสุดของการหารายได้ มีกำลังมากขึ้นในการสะสมความมั่งคั่ง

เป้าหมายระยะสั้น: จ่ายเงินสนับสนุนการศึกษาให้ลูก, ท่องเที่ยว

เป้าหมายระยะยาว: วางแผนเกษียณ

รูปแบบความเสี่ยง: กลาง (Moderate)

สัดส่วนแนะนำ: Large cap stocks 60% / Investment grade bonds 40%

3. Retirement Stage (ช่วงอายุ 60+ ปี)

เน้นเรื่องการจักการทรัพย์สินที่มีให้สอดคล้องกับ lifestyle หลังเกษียณและค่ารักษาพยาบาล

เป้าหมายระยะสั้น: ได้ทำในสิ่งที่อยากทำ, มีความสามารถจ่ายค่ารักษาพยาบาลได้

เป้าหมายระยะยาว: วางแผนมรดก

รูปแบบความเสี่ยง: ต่ำ (Conservative)

สัดส่วนแนะนำ: Dividend stocks 30% / Investment grade bonds + Money Market 70%

ปัจจุบันการทำ Asset Allocation นั้นสามารถทำได้ง่ายขึ้น เนื่องจากมีหลากหลายแพลตฟอร์มการลงทุนที่ช่วยเข้ามาออกแบบพอร์ตการลงทุนตามความต้องการของนักลงทุนแต่ละสไตล์ ตลอดจนการนำความสามารถของ AI เข้ามาช่วยวิเคราะห์การจัดสรรให้กับเฉพาะนักลงทุนแต่ละราย

โดยแพลตฟอร์มเหล่านี้เราสามารถใช้บริการได้ฟรี ไม่มีค่าใช้จ่ายเพิ่มเติม และยังมีที่ปรึกษาการลงทุนเป็นผู้ดูแลให้คำแนะนำได้อีกด้วย

และต้องไม่ลืมว่า การจัดพอร์ตการลงทุนนั้นเป็นเพียงจุดเริ่มต้นของ Asset Allocation เท่านั้น แต่ไม่ใช่สิ่งที่ประกันถึงความสำเร็จ พอร์ตการลงทุนนั้นควรจะต้องได้รับการดูแลและทบทวนอย่างสม่ำเสมอ ซึ่งรวมไปถึงการ rebalance และปรับพอร์ตให้สอดคล้องกับปัจจัยที่เปลี่ยนไป เพื่อให้แน่ใจว่านักลงทุนจะสามารถบรรลุเป้าหมายการลงทุนได้ตามที่ต้องการ

---

สำหรับใครที่สนใจลงทุนในกองทุนรวมที่สามารถออกแบบพอร์ตการลงทุนได้หลากหลายความต้องการ สามารถเปิดบัญชีกองทุนรวมแบบออนไลน์ผ่านแพลตฟอร์ม FINNOMENA ได้เลยครับ

- เปิดบัญชีฟรี! พร้อมบริการที่ปรึกษาทางการเงินส่วนบุคคล ไม่มีการคิดค่าบริการเพิ่มเติม ซื้อหน่วยลงทุนได้ราคาเท่ากันกับการซื้อตรงกับทางบลจ.

- เพียงเปิดบัญชีเดียวสามารถลงทุนกับกองทุนรวมผลตอบแทนดีเด่นได้ทุก บลจ. ไม่ต้องเปิดหลายบัญชีให้ยุ่งยาก

- มีบริการแจ้งคำแนะนำในการปรับพอร์ต รวมถึงสามารถสร้างแผนการลงทุนได้หลากหลายที่เหมาะกับเป้าหมายของคุณ

สามารถกรอกฟอร์มที่หน้านี้ แล้วผมจะติดต่อกลับเพื่ออธิบายขั้นตอนและรายละเอียดให้ครับ

คำเตือน:

- บทความนี้เป็นการถ่ายทอดจากประสบการณ์ของผู้เขียนเท่านั้น ไม่ใช่คำแนะนำการลงทุน

- การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลสำคัญของหลักทรัพย์/กองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงาน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน

- ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ความคิดเห็น

แสดงความคิดเห็น