[INV035] 5 หลักการสำคัญที่ควรโฟกัสในการลงทุน

ในโลกการลงทุน หลายคนอาจจะคิดว่าการศึกษาข้อมูลเพื่อเริ่มต้นก็ถือว่ายากแล้ว แต่การจะเอาตัวรอดในทุกสถานการณ์นั้นเป็นเรื่องที่ยากกว่ามากๆ

ผมคิดว่าท่ามกลางข่าวร้ายของสภาพเศรษฐกิจที่ลากยาวมาตั้งแต่ยุคเริ่มต้นโควิด มาถึงเรื่องเงินเฟ้อ การขึ้นของอัตราดอกเบี้ย และสภาพตลาดหมีแบบนี้ เป็นสิ่งที่สะท้อนและเตือนใจให้กับเราทุกคนได้ดี ว่าทุกวันนี้เรามีการเตรียมตัวที่ดีพอแล้วหรือยัง?

การลงทุนนั้นไม่ได้มีแค่การติดตามเพียงแต่เรื่องสภาพตลาดและการเปลี่ยนแปลงของราคา แต่สิ่งที่สำคัญไม่แพ้กันคือ การกำหนดกลยุทธ์การลงทุนของตนเอง หรือมีหลักการที่ชัดเจนในการลงทุน เพื่อเตรียมความพร้อมในการรับมือกับสถานการณ์ต่างๆที่ไม่คาดคิด นักลงทุนควรหาหลักการลงทุนที่เหมาะกับสไตล์การลงทุนของตนเองให้เจอ

สำหรับผมแล้ว จะขอสรุปเป็น 5 หลักการที่อยากจะแนะนำให้โฟกัส จากประสบการณ์การลงทุนของตัวเองครับ

|

| https://www.pexels.com/photo/playing-cards-on-wooden-table-7329669 |

1. จัดสรรเงินลงทุนในสัดส่วนที่เหมาะสมกับตัวเอง

ก่อนจะเริ่มลงทุนต้องมั่นใจว่ามีวินัยในการทำบัญชีรายรับ-รายจ่ายที่สม่ำเสมอ รู้ว่ากระแสเงินสดในปัจจุบันและที่คาดการณ์ในอนาคตเป็นอย่างไร ดังนั้นเงินส่วนที่จะนำมาลงทุนจะต้องเป็นส่วนที่สามารถรับความเสี่ยงได้ และไม่กระทบกับสภาพคล่องการใช้งานในชีวิตประจำวัน

นอกจากนี้ยังต้องคำนึงถึงการรักษาระดับของเงินสำรองฉุกเฉินที่มีการกำหนดนโยบายในการใช้จ่ายอย่างชัดเจน สิ่งสำคัญที่สุดคือเมื่อเริ่มลงทุนไปแล้ว ต้องรักษาสัดส่วนเงินลงทุนให้ได้ตามที่วางแผนไว้ มิฉะนั้นแล้วการลงทุนนั้นก็อาจจะไม่สำเร็จตามเป้าหมายที่วางไว้

(อ่านบทความเพิ่มเติมที่ผมเคยแชร์เรื่องวิธีการจัดการบัญชีธนาคารได้ที่นี่)

2. จำแนกประเภทของพอร์ตลงทุนให้ชัดเจน

เราสามารถมีพอร์ตการลงทุนได้หลายพอร์ต ซึ่งควรแยกให้ชัดเจนตามประเภทและเป้าหมายของการลงทุน เช่น พอร์ตสำหรับเก็บเงินเกษียณที่จะต้องลงทุนอย่างสม่ำเสมอเป็นระยะเวลาหลายปี หรือพอร์ตเก็งกำไรระยะสั้นที่มีการกำหนดกลยุทธ์ในการเทรดที่ชัดเจน ประโยชน์ของการแยกพอร์ตการลงทุนนั้นนอกจากจะทำให้การประเมินผลการดำเนินงานสามารถทำได้ง่ายแล้ว ยังสามารถช่วยลดความผิดพลาดไม่ให้เกิดการทำรายการที่ไม่สอดคล้องกับพอร์ตแต่ละประเภทได้อีกด้วย

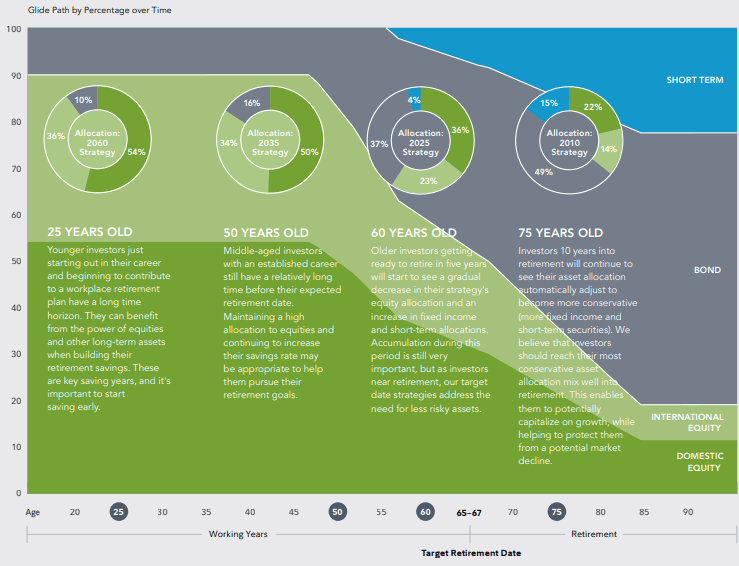

3. จัดสัดส่วนของประเภทสินทรัพย์ในพอร์ต (Asset Allocation) ที่เหมาะสมกับความเสี่ยงของตนเอง

ทุกคนมีความเสี่ยงที่ยอมรับได้แตกต่างกันออกไป (Risk Tolerance) การลงทุนในสินทรัพย์ที่มีความเสี่ยงหรือความผันผวนสูงจึงไม่ใช่สิ่งที่เหมาะกับทุกคน แต่หากลงทุนเฉพาะสินทรัพย์ที่มีความเสี่ยงต่ำอย่างเดียวก็อาจจะทำให้ไม่สามารถบรรลุเป้าหมายการลงทุนได้ การทำแบบประเมินความเสี่ยง (Suitability Test) จะเป็นเครื่องมือที่ช่วยค้นหาระดับความเสี่ยงที่เหมาะสมและสามารถนำไปสู่การทำ Asset Allocation ในเบื้องต้นได้ ซึ่งเป็นเรื่องที่สำคัญในการช่วยลดความเสี่ยงที่ไม่เป็นระบบ (Unsystematic Risk) หากทำควบคู่ไปกับการคัดเลือกหลักทรัพย์ที่เหมาะสมกับกลุ่มสินทรัพย์นั้นๆ ก็จะยิ่งช่วยลดความผันผวนของพอร์ตได้มากขึ้น และช่วยให้นักลงทุนสามารถเอาตัวรอดจากวิกฤตเศรษฐกิจในระยะยาวได้

ตัวอย่างของ Asset Allocation ที่แนะนำตามช่วงอายุ

|

| Fidelity Freedom Fund Allocations, Source: Fidelity https://seekingalpha.com/article/4328668-developing-low-risk-fidelity-portfolio-for-this-high-risk-environment |

4. ตัดสินใจบนพื้นฐานของข้อมูลและเหตุผลเสมอ

ข้อนี้ถือได้ว่าเป็นความท้าทายมากที่สุดของการลงทุนเลยก็ว่าได้ และไม่ใช่สิ่งที่รู้แล้วจะทำได้ทุกคน หลายครั้งเราอาจต้องเรียนรู้จากความผิดพลาดของทั้งผู้อื่นและตนเอง เนื่องจากมนุษย์นั้นมีเรื่องอารมณ์ ความกลัว ความโลภ ความมั่นใจ การพนัน และการใช้สัญชาติญาณ เกี่ยวข้องอยู่ในทุกๆเรื่อง หากเราปล่อยให้การตัดสินใจนั้นถูกครอบงำด้วยอารมณ์โดยไม่ผ่านการคิดวิเคราะห์ที่ดีแล้ว ผลลัพธ์ที่ออกมาก็จะไม่ต่างกับสิ่งที่คนส่วนใหญ่ในตลาดทำ (ซึ่งก็มักจะให้ผลตอบแทนที่ค่าเฉลี่ยของตลาดนั่นเอง)

ที่จริงแล้ว การวางแผนการตัดสินใจนั้นเป็นเรื่องที่สามารถเตรียมตัวไว้ก่อนได้ ด้วยการรวบรวมข้อมูลที่เกี่ยวข้องกับการตัดสินใจ แล้วสร้างเป็น decision tree (ดูตัวอย่างของการสร้าง decision tree ในการลงทุน option ได้ที่นี่)

แนะนำให้ศึกษาเรื่องจิตวิทยาการลงทุนจากพี่เว็ป พรชัย รัตนนนทชัยสุข เพิ่มเติมที่นี่

5. ประเมินผลและปรับกลยุทธ์ให้สอดคล้องกับการเปลี่ยนแปลง

เมื่อเวลาผ่านไป เหตุปัจจัยหลายอย่างก็เปลี่ยนไปตามกาลเวลา ไม่ว่าจะเรื่องเศรษฐกิจมหภาค หรือ disruption ที่เกิดขึ้นในอุตสาหกรรมต่างๆ อาจจะทำให้ระดับของผลตอบแทนและความเสี่ยงนั้นเปลี่ยนไป รวมไปถึง life stage ของตัวนักลงทุนเอง ที่ทำให้เป้าหมายและความสำคัญของการลงทุนนั้นเปลี่ยนไป ดังนั้นเราจึงควรประเมินผลและปรับกลยุทธ์การลงทุนอย่างน้อยทุกๆ 6 เดือน และต้องไม่ลืมที่จะพิจารณาการทำ re-balancing ตามความเหมาะสมเพื่อให้สัดส่วนของพอร์ตเป็นไปตาม Asset Allocation ที่วางแผนไว้

|

| Source: FINNOMENA https://www.finnomena.com/z-admin/portfolio-rebalancing-vanguard/ |

ศึกษาวิธีการปรับพอร์ตเพิ่มเติมได้จากบทความของฟินโนมีนาที่นี่

...

ส่วนใครที่กำลังมองหาจุดเริ่มต้นในการลงทุน หากสนใจเปิดบัญชีกองทุนรวมแบบออนไลน์ผ่านแพลตฟอร์ม FINNOMENA

- เปิดบัญชีฟรี!

- เพียงเปิดบัญชีเดียวสามารถลงทุนกับกองทุนรวมผลตอบแทนดีเด่นได้ทุก บลจ. ไม่ต้องเปิดหลายบัญชีให้ยุ่งยาก

- มีบริการแจ้งคำแนะนำในการปรับพอร์ต รวมถึงสามารถสร้างแผนการลงทุนได้หลากหลายที่เหมาะกับเป้าหมายของคุณ

สามารถกรอกฟอร์มที่หน้านี้ แล้วผมจะติดต่อกลับเพื่ออธิบายขั้นตอนและรายละเอียดให้ครับ

คำเตือน:

- บทความนี้เป็นการถ่ายทอดจากประสบการณ์ของผู้เขียนเท่านั้น ไม่ใช่คำแนะนำการลงทุน

- การลงทุนมีความเสี่ยง ผู้ลงทุนควรศึกษาข้อมูลสำคัญของหลักทรัพย์/กองทุนโดยเฉพาะนโยบายกองทุน ความเสี่ยง และผลการดำเนินงาน โดยสามารถขอข้อมูลจากผู้แนะนำก่อนตัดสินใจลงทุน

- ผลการดำเนินงานในอดีต / ผลการเปรียบเทียบผลการดำเนินงานที่เกี่ยวข้องกับผลิตภัณฑ์ในตลาดทุน มิได้เป็นสิ่งยืนยันถึงผลการดำเนินงานในอนาคต

ampmie152

http://ampmie152.blogspot.com

ความคิดเห็น

แสดงความคิดเห็น